✅ La prime de déplacement est généralement imposable, sauf si elle est versée sous forme de remboursement de frais réels et justifiés.

La prime de déplacement est généralement exonérée d’imposition, sous certaines conditions. En effet, les primes de déplacement versées par l’employeur aux salariés pour couvrir des frais professionnels, comme les déplacements pour mission, ne sont pas considérées comme un revenu imposable tant qu’elles respectent les plafonds fixés par la loi. Toutefois, si ces primes dépassent ces montants, elles peuvent être soumises à l’impôt sur le revenu.

Comprendre la prime de déplacement

La prime de déplacement, aussi appelée indemnité de frais de déplacement, a pour but de compenser les frais engagés par le salarié lors de ses missions professionnelles à l’extérieur de son lieu de travail habituel. Ces frais peuvent inclure des dépenses de transport, de repas et d’hébergement. Pour qu’une prime de déplacement soit considérée comme exonérée d’impôt, elle doit répondre à des critères spécifiques, souvent liés à la nature des frais et à leur justification.

Conditions d’exonération

Pour qu’une prime de déplacement ne soit pas imposable, elle doit :

- Être justifiée par des frais réels engagés par le salarié.

- Rester dans les limites fixées par la réglementation fiscale. Ces limites peuvent varier, mais elles sont généralement définies selon des barèmes établis par l’administration fiscale.

- Être versée dans le cadre d’un contrat de travail et en lien direct avec les missions professionnelles.

Les montants à respecter

Pour l’année 2023, les montants des indemnités de frais de déplacement exonérées d’impôt varient en fonction des types de dépenses. Par exemple :

| Type de dépense | Plafond exonéré |

|---|---|

| Repas | 17,50 € par jour |

| Hébergement | 80 € à 150 € selon la ville |

Cas particulier des primes forfaitaires

Il est important de noter que les primes forfaitaires peuvent également être exonérées d’impôt, mais seulement si elles respectent les plafonds indiqués et sont versées selon un barème reconnu par l’administration fiscale. Dans le cas contraire, elles seront considérées comme un revenu imposable.

Conclusion sur l’imposition des primes de déplacement

La prime de déplacement est, dans bien des cas, exonérée d’impôt, à condition qu’elle soit justifiée par des frais professionnels et qu’elle respecte les plafonds de l’administration fiscale. Il est conseillé aux salariés de conserver toutes les preuves de leurs dépenses et de se référer aux barèmes en vigueur pour éviter toute surprise fiscale.

Exemptions fiscales pour la prime de déplacement : critères et conditions

Lorsqu’il s’agit de primes de déplacement, il est essentiel de comprendre quelles exemptions fiscales sont applicables. En effet, certaines primes peuvent être exemptées d’imposition si elles respectent des critères spécifiques.

Critères d’exemption

Pour qu’une prime de déplacement soit considérée comme exempte d’impôt, elle doit généralement répondre aux critères suivants :

- Usage professionnel : La prime doit être allouée uniquement pour couvrir les frais engagés dans le cadre de l’activité professionnelle.

- Justification des dépenses : Les dépenses doivent être documentées par des justificatifs adéquats, tels que des factures ou des notes de frais.

- Plafond de remboursement : Les montants remboursés ne doivent pas dépasser les tarifs autorisés ou les normes établies pour les déplacements professionnels.

Conditions d’application

En plus des critères, certaines conditions doivent également être remplies :

- Nature des déplacements : Les déplacements doivent être effectués dans l’intérêt de l’entreprise et ne pas être de nature personnelle.

- Régularité : Les primes de déplacement doivent être versées de manière régulière pour des missions clairement définies.

- Politique de l’entreprise : L’entreprise doit avoir une politique claire concernant les primes de déplacement, qui doit être communiquée aux employés.

Exemples concrets

Pour illustrer ces points, prenons quelques exemples :

| Type de prime | Exempte d’impôt ? | Justification requise |

|---|---|---|

| Indemnité kilométrique pour un déplacement professionnel | Oui | Facture d’essence et carnet de bord |

| Prime pour repas lors d’une mission | Oui | Note de frais et tickets de caisse |

| Prime de déplacement pour un événement personnel | Non | Aucune justification nécessaire |

Il est crucial pour les employeurs et les employés de bien comprendre les exigences et les conditions entourant les primes de déplacement pour éviter toute confusion quant à leur imposition.

Questions fréquemment posées

Qu’est-ce qu’une prime de déplacement ?

Une prime de déplacement est une compensation financière versée aux employés pour couvrir les frais liés à leur travail, comme les déplacements professionnels.

La prime de déplacement est-elle imposable ?

En général, la prime de déplacement est considérée comme un revenu imposable, mais elle peut être exonérée sous certaines conditions, comme le remboursement de frais réels.

Comment déterminer si ma prime de déplacement est exonérée ?

Pour qu’une prime de déplacement soit exonérée, elle doit être justifiée par des frais réellement engagés et ne pas dépasser les barèmes fixés par l’administration fiscale.

Quels frais peuvent être couverts par cette prime ?

Les frais couverts peuvent inclure les frais de transport, d’hébergement, de nourriture et d’autres dépenses directement liées aux déplacements professionnels.

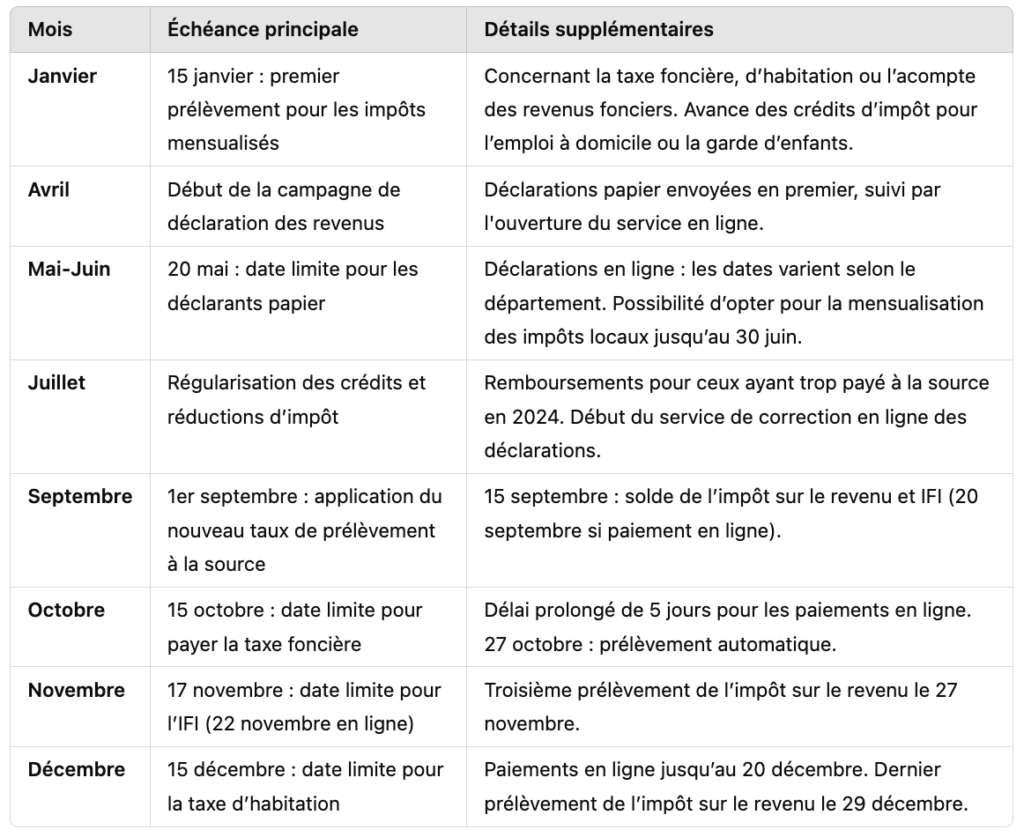

Comment déclarer une prime de déplacement ?

La déclaration de la prime de déplacement se fait généralement dans le cadre de la déclaration annuelle des revenus, en tenant compte des éventuelles exonérations.

| Point clé | Détails |

|---|---|

| Nature des primes | Compensation pour frais de déplacement professionnel |

| Imposition | Généralement imposable, mais exonérations possibles |

| Conditions d’exonération | Frais réels justifiés, respect des barèmes fiscaux |

| Frais couverts | Transport, hébergement, nourriture |

| Déclaration | À inclure dans la déclaration annuelle des revenus |

N’hésitez pas à laisser vos commentaires ci-dessous et à consulter d’autres articles sur notre site qui pourraient vous intéresser !